银行如何平衡规模增长与净息差 美大型银行策略启示

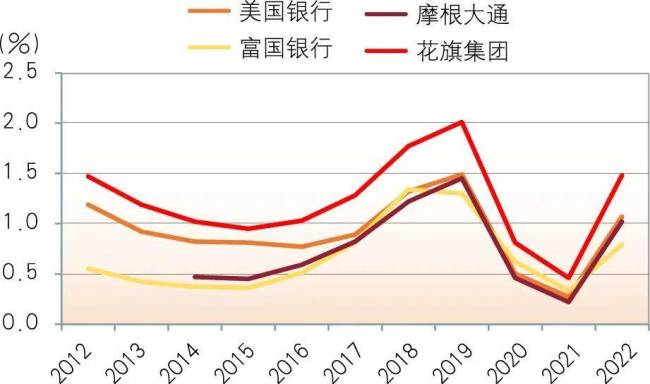

近年来,银行界面临着贷款利率下降与存款成本相对固定的问题,导致国内外许多大型银行的净息差逐渐缩小,尤其是境内的大型银行。这一现象在2023年前三个季度的工、农、中、建四大国有银行中体现得尤为明显,它们的净息差分别在1.67%到1.75%之间,利息净收入增长动力不足,影响了利润增长。相比之下,美国的大银行在净息差管理上表现出较好的弹性,如摩根大通、美国银行等,它们的净息差多数时间维持在2%以上,这为中国大型银行提供了有益的参考。

从长期趋势看,美国四大银行的净息差自2007年至2019年间保持了相对稳定,即使在2020年至2021年新冠疫情引发的经济波动中,虽然一度降至低谷,但随着经济复苏和货币政策调整,它们的净息差又迅速回升至2%左右或更高。这些银行间净息差的差异,主要源自生息资产收益率和计息负债成本率的不同,具体来说,花旗集团因较高的资产收益率和相对较高的负债成本率而展现出独特的净息差管理策略。

深入分析显示,贷款作为收益率最高的资产类别,对银行的净息差有着重要影响,其中个人贷款尤其是信用卡贷款,因其高利率但伴随高风险的特点,成为了提升资产收益率的关键。而存款,特别是无息存款,对于降低负债成本、优化负债结构起到了积极作用。像富国银行就因较高的贷款占比和较低的存款成本,在净息差上表现出优势。

银行维护合理的净息差,关键在于紧密服务于实体经济,通过提供高质量的金融服务来吸引和保留客户。这包括精准定位客户群体,合理定价产品,以及平衡风险与收益。同时,发展个人银行业务和资金资产管理业务也是提升净息差的有效途径,尤其是在当前金融市场日益成熟和开放的环境下,大型银行更应发挥其规模、资源和创新能力,拓展非利息收入来源,以此应对净息差收窄的挑战。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系